はじめに

この記事は Agent Grow Advent Calendar 2022 13日目の記事です。

最近、つみたてNISAや確定拠出年金(企業DC、iDeCo)を目にする機会が増えてきたと思いますが、投資と聞いてどんなものを想像しますか?

投資とはお金に働いてもらい、長い時間をかけてゆっくりお金を増やしていくことです。

では、なぜ投資が必要なのでしょうか?

インフレ(物価上昇)、社会保険料、税金などで生活が苦しくなっていくので、資産を増やすだけでなく守るためにも投資をする必要があるのではないかと思います。

今回は投資について私の考えを伝えて、つみたてNISAや確定拠出年金の開始と、継続し続けるための手助けになったら良いと思っています。

投資は自己責任ですので、あくまで参考としてお役立てください。

そもそも長期投資(資産運用)とは?

長期投資とは10年以上売らずに運用し続けることです。売らないために、緊急な出費に備えられる生活防衛費が必要です。

大前提として投資は余剰資金で行うものなので、私は毎月の収支をプラスにし、生活防衛費を支出の3ヶ月~2年分貯めた上で行うようにしています。

毎月の支出が15万円の場合の生活防衛費は、45万円~360万円ですね。

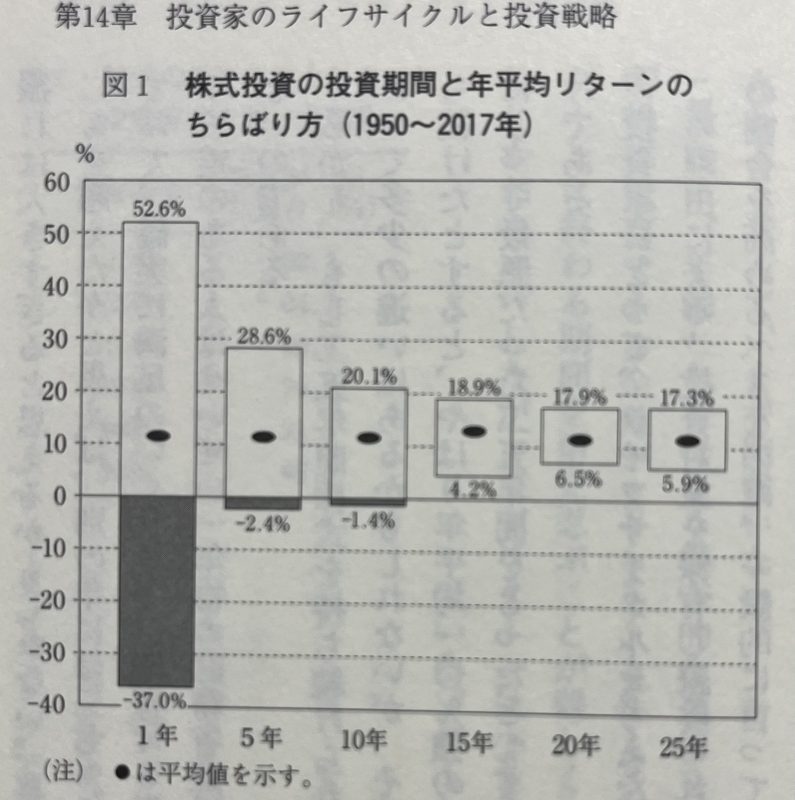

以下の画像によると、株式投資では運用期間が短くなればなるほど損をする可能性が高まる傾向にあるようです。

1年だけの投資期間では、投資元本の-37%になる可能性も、+52.6%になる可能性もあってブレが大きいので投機に近い印象です。

-「ウォール街のランダム・ウォーカー 原著第12版 株式投資の不滅の心理」より

この画像からわかることは、過去のデータによると15年以上の長期投資では元本割れをして損をすることがほとんどなかったということです。

過去のデータなので、未来はどうなるかわかりませんが、長期投資を続けると年平均5%で資産が増えていくことが期待できそうですね。

投機と投資の違いって?

投機はFX、仮想通貨、信用取引、デイトレード、スイングトレードなど売買を繰り返して、短い期間で大きな利益を狙うハイリスクハイリターンなものを表します。

投資と聞いたときに思い浮かぶ一般的なイメージは全てこちらの投機で、ギャンブルです。

参加者がお互いに資金を奪い合うので、利益と損失が同額になるゼロサムゲームと言われています。

一方、投資は長期投資、資産形成、資産運用などの言葉が当てはまり、10年以上の長期間で資産を持ち続けて企業の成長の恩恵を受け、経済成長と共に資産を増やすことを表します。

参加者全員の利益がプラスになるので、プラスサムゲームと言われています。

つみたてNISAや確定拠出年金は投資なので、ギャンブルではありません。

優良な商品を長期間持ち続けて、経済成長の恩恵を受けましょう。

人類最大の発明といわれる複利とは?

『複利は人類最大の発明。知っている人は複利で稼ぎ、知らない人は利息を払う』

(“Compound interest is man’s greatest invention. He who understands it, earns it. He who doesn’t pays it.”)

アルベルト・アインシュタイン

誰もが知っているアインシュタイン博士が、『人類最大の発明』とまで言った複利とは、利息にも利息がつくことをいいます。

単利の場合は元本にのみ利息がつきます。

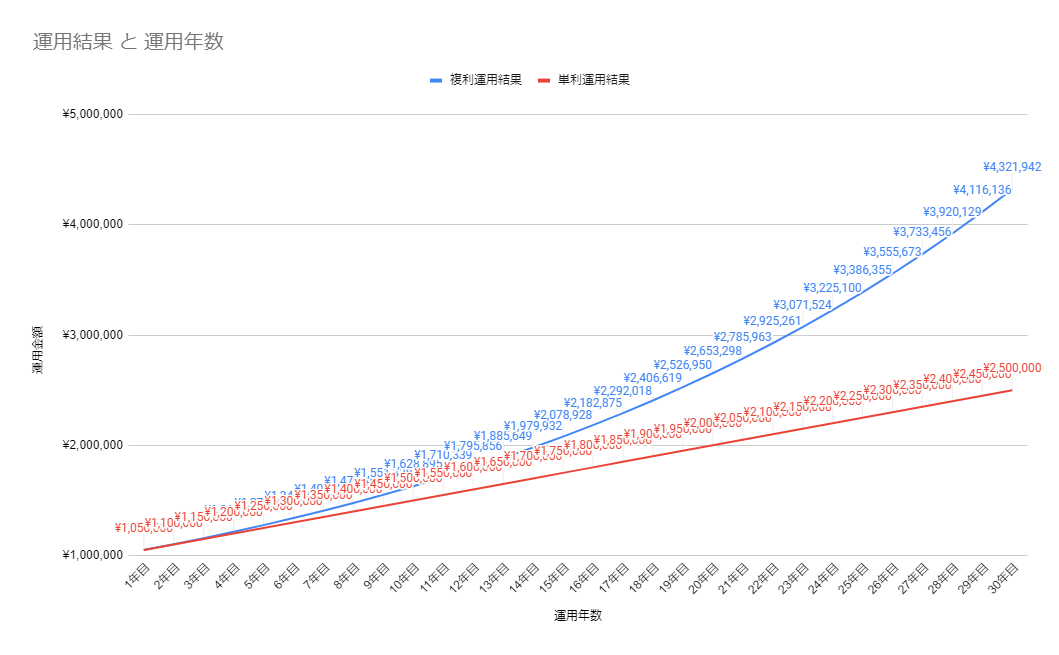

元本100万円を年5%の単利で30年運用した場合は250万円にしかなりませんが、年5%の複利で運用した場合は432万円になります。

長期投資は複利のパワーを使ってお金を増やしていきます。複利によってお金がお金を生むパワーは凄まじいです。

このパワーを自分が受けてしまうのが借金の利息です。複利を知らない人はカーローン、リボ払いなどで利息を払い続けてお金を失ってしまうのです。

王道の伝統的な投資とは?

伝統的な資産に長期分散投資することが資産運用の基本です。

伝統的な資産は株式と債券ですが、最も重要なのは米国株式です。

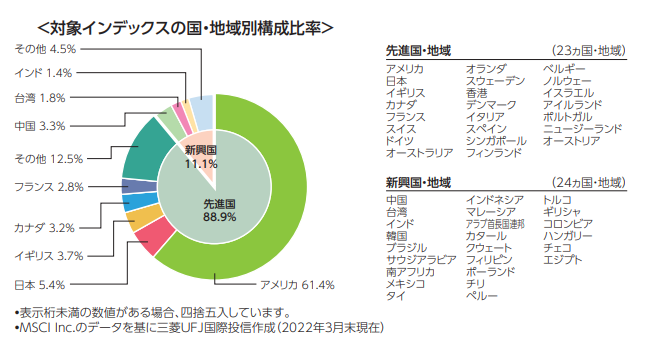

世界全体の株式の時価総額の85%を網羅するMSCI オール・カントリー・ワールド・インデックス(通称:ACWI)をベンチマークとするeMAXIS Slim 全世界株式(オール・カントリー)の構成比率を見て頂ければわかる通り、米国が株式の中心です。

SBI証券 三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー) 目論見書(2022年7月)

米国は世界最強の軍隊を持ち、安全資産で基軸通貨のドルを持ち、投資家保護の法整備が整っており、過去何度も暴落から立ち直って右肩上がりの経済成長と人口増加を続けている先進国です。

長期投資をする場合は、コア(投資の中心ポジション)に米国株インデックス(S&P500)か全世界株インデックスを据えるのが堅実な方法だと思います。

S&P500インデックスの長期チャート画像(tradingviewより)

現在の米国株式は、コロナショック回復のための金融緩和で起こった過剰なインフレを抑えるため、利上げ(金融引き締め)を行っている最中で株価は下落していますが、コロナショックやリーマンショックを乗り越えて全体的に右肩上がりになっています。

投資で現実的な年平均リターンは何%?

金融商品の中で最も長期リターンが優れ、ハイリスクと言われる株式市場全体での長期間の平均利回りは年5%~7%と言われています。

毎年5%ずつしか増えないならリスクのある投資をする意味なんて無いと思いませんでしたか?

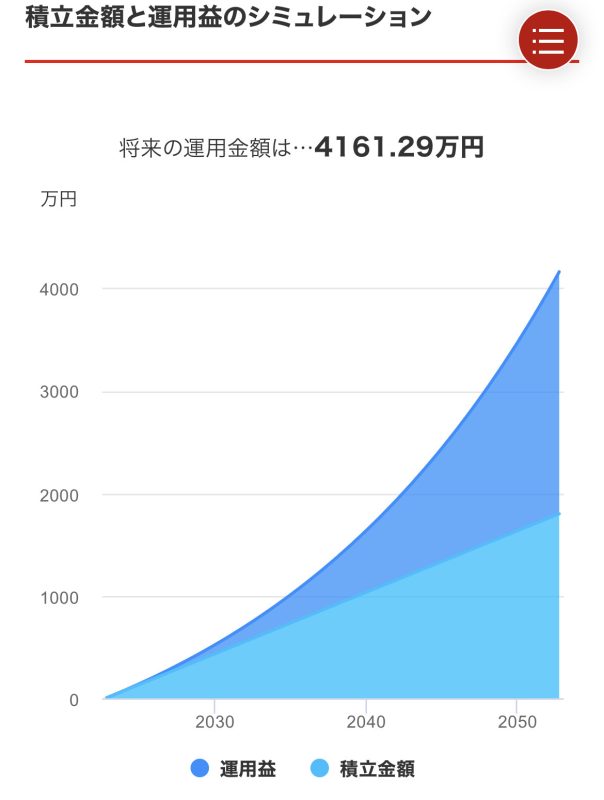

以下シミュレーションを見ることでトマ・ピケティ氏が提示したr>g(資産価値が毎年増える力は、労働所得が毎年増える力より大きい)を少し感じることができると思います。

また、消費支出が毎年増える力は、労働所得(生産性の向上)が毎年増える力より大きいので、資産(主に株式や債券)を持っていない人はどんどん生活が厳しくなっていきます。

30分で判る 経済の仕組み Ray Dalio (YouTube)

毎月5万円を利回り5%で30年間運用すると、元本1800万円に運用益2361万円が追加され、合計4161万円になります。

時間が経つほど複利のパワーが効いてくるので、運用益が元本を上回ります。

アメリカの投資家ウォーレン・バフェットは投資の神様と呼ばれていて、長期間の年平均リターンは20%です。

投資の神様でさえ、年20%なのでそれ以上の成績を長期間達成し続けることは基本的にありえません。

一般的なインデックス投資の年平均リターン5%~7%が基準になるので、私はこれ以上の利回りを聞いたら詐欺やぼったくりを疑っています。

区切る期間によって利回りはいくらでも操作できるので高い利回りには注意しましょう。

コロナショック後~2021年12月末の米国株式インデックスの利回りは年30%でした。こういう区切り方もできるということですね。

利回りが高いということはリスクも高いということです。

どんな人でも同じ運用方法でいい?

どんな資産を持つかの運用方法は、お金持ちも庶民も若い人もお年寄りも同じ方法でよく、リスクは現金の金額で調節すればよいと思っています。

再現性が高く合理的な運用方法は米国株インデックスか全世界株インデックスを一括投資して長期間持ち続けることと多くの書籍で言われていますが、大抵の人は一時的な暴落や日々の値動きによって感情的に保有し続けることが難しくなるので、私は長期投資を続けるために積立購入(分散投資)しています。

分散投資はタイミングを気にせず淡々と買っていくので、一度積立設定したら放置でよく、日々の株価も気にしなくてよいので精神的に優しく、投資の勉強にさほど時間をかける必要もありません。

外国株式は為替リスクもありますが、為替は長期間で平均に収束しますし、経済成長が為替の損も飲み込んでプラスにしてくれるので気にしすぎなくてもよいと思います。

日々の株価変動や為替変動は気にせず、毎月積立投資し続けることで数十年以上の長期投資になり、リターンが安定するのでリスクを抑えることができます。

アセットアロケーション(資産配分)としては、米国株インデックスか全世界株インデックスと現金だけでよく、年齢が上がってリスク許容度が下がってきたら、確定拠出年金やつみたてNISA口座以外で現金の比率を増やしていけばいいと思います。

現金比率を増やすにしても、インフレに強い資産である株式の割合は資産全体の40%程度は欲しいところです。

世界各国がインフレ率2%を目指しているので債券や現金の比率が多すぎると、インフレによって毎年価値が削られて資産が目減りしてしまうからです。

高いリターンを狙った個別株投資や、日々のキャッシュフローを目的とする高配当株投資などその他の投資手法はサテライト(攻めのポジション)として行い、米国株インデックスか全世界株インデックスと現金で資産運用する方法をコア(投資の中心ポジション)とすることで着実に資産を増やしていけると考えています。

投資は必ず損をする?

短期的に投資した商品の値動きを見ていると、損をする瞬間が必ずあります。

なぜなら未来は誰にもわからず、世界のニュースが出るたびに価格が変動していくからです。仮に投資金額が1000万円だとしたら1%動くだけで10万円が毎日上下することになります。

長期ではITの力や人口増加で世界の経済が成長していくことが予測できますが、短期になると予測不可能です。

また、過去10年に一度は大暴落が来ているので、長期投資している間に数回はコロナショックのような大暴落に遭遇すると思います。

大暴落時の最大損失は株価-30%~-50%、為替-30%くらいで、両方が同時に起こることを加味しても資産が1/3になる程度です。

大暴落で一時的に資産が1/3になったとしても米国株か全世界株の株式市場全体(インデックス)に投資している限り、株価はいずれ回復します。

ここで重要なのは暴落時も積立をやめないことです。株式市場全体(インデックス)に投資している場合は安く買えるチャンスなので、積立し続けましょう。

積立をやめてタイミングを計っても、大底を狙うことはできず、稲妻が光る(株価が回復する)一瞬を逃してしまうからです。

つみたてNISAや確定拠出年金の積立投資で、小さい投資金額のうちから日々の価格変動に慣れておき、短期的な値動きを気にせず、年に2回くらい口座を確認するのがちょうどいいと思います。

まとめと結論

15年以上の長期投資では元本割れする可能性が低くなり、年平均5%で増えていくことが期待できます。

投資と投機の違いを理解した上で、複利の力を使って伝統的な株式にインデックス投資をすることが多くの人にとって合理的だと思っています。

生活防衛費と直近で必要になるお金を先に用意した後の余剰資金で、税制優遇のある確定拠出年金とつみたてNISAから始めましょう。

アセットアロケーションとしては株式インデックスと現金のみでよく、リスクはリスク許容度の変化に従って、確定拠出年金とつみたてNISA以外の部分の現金の金額を増やしていけばいいと思っています。

どうしても債券や金などに分散投資したい人(中級者以上)や投資に興味がある人はネット証券(SBI証券か楽天証券)の特定口座(源泉徴収あり)で行うといいと思います。

積立投資を継続し続けることが重要ですね。

おわりに

投資についてのイメージは変わりましたか?ネガティブなイメージが少しでも無くなっていたら嬉しいです。

実際につみたてNISAや確定拠出年金の利用を始めてみようと思った方は、「確定拠出年金の商品の選び方とは?」という記事も書いているので是非見てください。

つみたてNISAで月3.3万円、確定拠出年金で月5.5万円を積立投資していても、まだ投資する余裕がある方はネット証券大手のSBI証券か楽天証券の証券口座(特定口座(源泉徴収あり))も開設して、つみたてNISAや確定拠出年金で選んでいるのと同じ商品に毎月積立投資できると、更に資産形成が加速してよいと思います。

最後まで見ていただきありがとうございました。

参考

貯金すらまともにできていませんが この先ずっとお金に困らない方法を教えてください!

SBI証券 三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー) 目論見書(2022年7月)

S&P500インデックスの長期チャート(tradingviewより)